質問者

質問者今年の年末調整、ちゃんとできるか不安…

定額減税があるから気になるよね。わかりやすく説明するよ!

年末が近づくと毎年恒例の「年末調整」。今年は例年と大きく異なる点があります。

今年ならではの変更を理解しないまま手続きを進めると、無駄な手間が増えてしまうかもしれません。

この記事では今年ならではの変更点や、気をつけるべきポイントを解説します。

年末調整と確定申告の違い

年末調整と確定申告って何が違うんだっけ…?

手続きの時期や対象者をわかりやすく表にまとめたよ!

年末調整と確定申告の違いは以下のとおりです。

| 年末調整 | 確定申告 | |

| いつ | 毎年12月 | 毎年おおよそ2/16 〜3/15 |

| 対象 | ・会社員 | ・個人事業主 ・年間給与が2,000万円を超える人 ・年末調整で受けられない控除を受けたい人 |

| 手続き | 会社が行う | 自分で行う |

| 方法 | 毎月給与から多めに徴収している所得税を、1年間の給与が確定した時点で正しく調整 | ・国税庁のwebで作成する ・確定申告ソフトで作成する ・税務署に書類を取りに行き手書きで作成する ・税理士に依頼する |

| 受けられる控除 | 【年末調整で受けられる控除】 社会保険料・生命保険料・地震保険料・扶養控除・配偶者控除・2年目以降の住宅ローン控除など | 【確定申告で受けられる控除】 雑損控除・医療費控除・寄付控除(ふるさと納税含む)・1年目の住宅ローン控除・配当控除など |

年末調整と確定申告は、どちらも正しく納税するために欠かせないものです。どちらも毎年必ず行わなければならないのですが、令和6年度(2024年)は「定額減税」の手続きをします。

令和6年度の年末調整における変更点

令和6年度の年末調整で、例年と大きく変わるのは以下の2点です。

1つ目は「定額減税」です。定額減税は令和6年に実施されました。

定率減税は、近年の記録的な物価高を背景に、所得税3万円と住民税1万円を減税するというものです。

2つめは「扶養控除等申告書」の【簡易版】が利用できるようになった点です。

特定の条件を満たす人は、チェックをつけるだけなので手軽になりました。

注意してほしいポイントをわかりやすく説明していくよ!

定率減税の実施方法

「定率減税」は令和6年度6月から実施されています。6月以降の給与明細を確認してみてください。

所得税・住民税が以下の内容で減税されています。

- 納税者本人4万円(所得税3万円・住民税1万円)

- 同一生計配偶者または16歳未満を含む扶養親族1人につき4万円(所得税3万円、住民税1万円)

対象となる人は以下のような人です。

- 納税者および扶養親族は居住者

- 同一生計配偶者(青色事業専業者を除く)は合計所得額が48万円以下である人

- 2024年(令和6年)度の課税対象となる給与所得を含めた合計所得金額が1,805万円以下である人

年末調整で関係するのは所得税なので、所得税について見ていこう

給与所得者は6月分より定率減税によって所得税額から控除され、6月分で控除しきれなかった額は翌月以降の所得税額から控除されます。

定額減税のシュミレーション例

3つの例を比較しながら解説します。

①毎月の控除で完結する場合

②毎月の控除で完結せず、年末調整で完結する場合

③年度内の所得税で控除しきれない場合

①毎月の控除で完結する場合

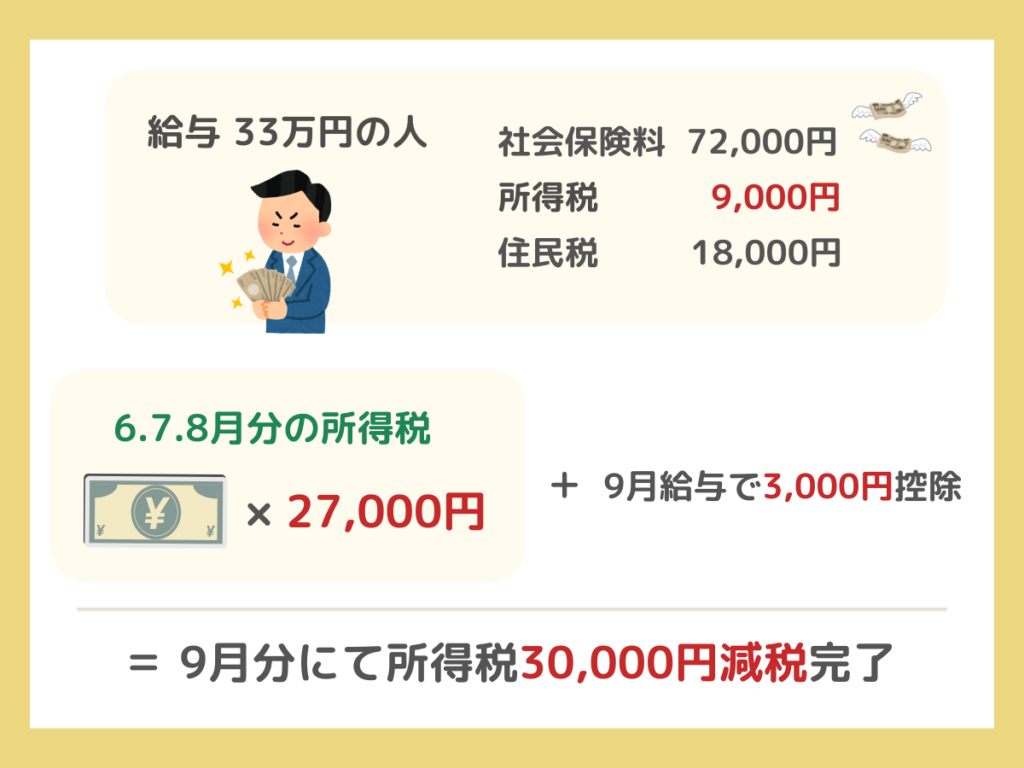

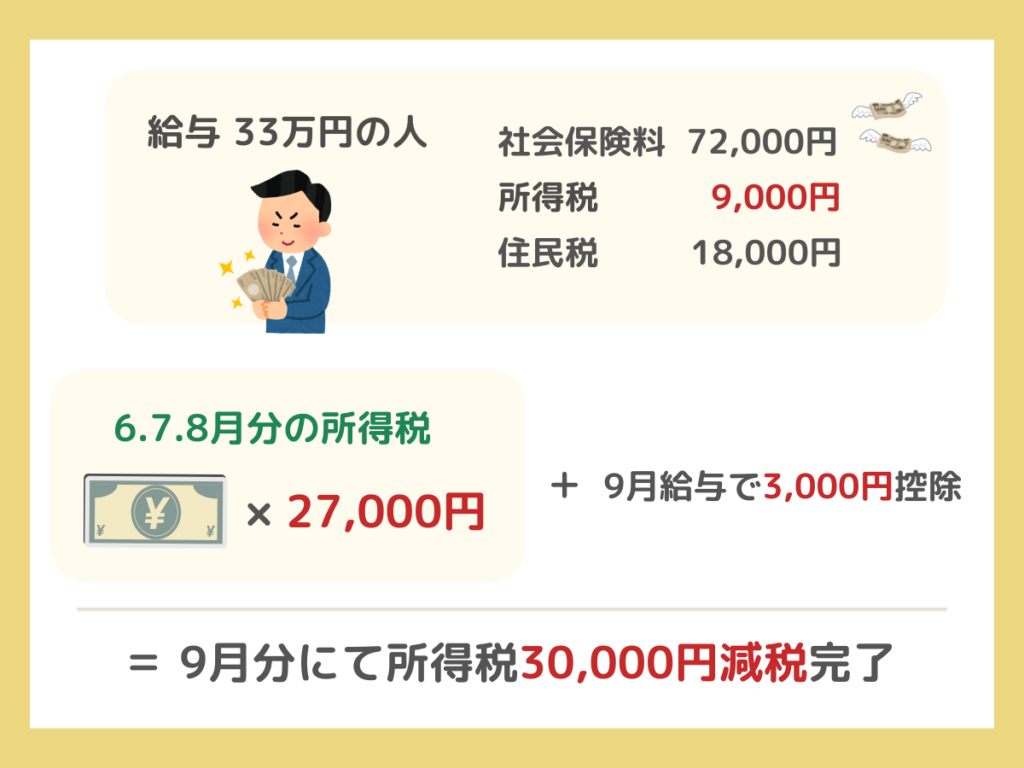

月給:33万円、社会保険料:72,000円、所得税:9,000円、住民税:18,000円の人の場合

毎月の所得税が9,000円です。

この場合は、6〜8月の3か月間が定率減税により0円になります。残りの3,000円は9月分の徴収分から控除されます。

毎月の控除で定率減税が完結したね!

次は毎月の控除では、定率減税が控除しきれないパターンを見ていくよ!

②毎月の控除で完結せず、年末調整で完結する場合

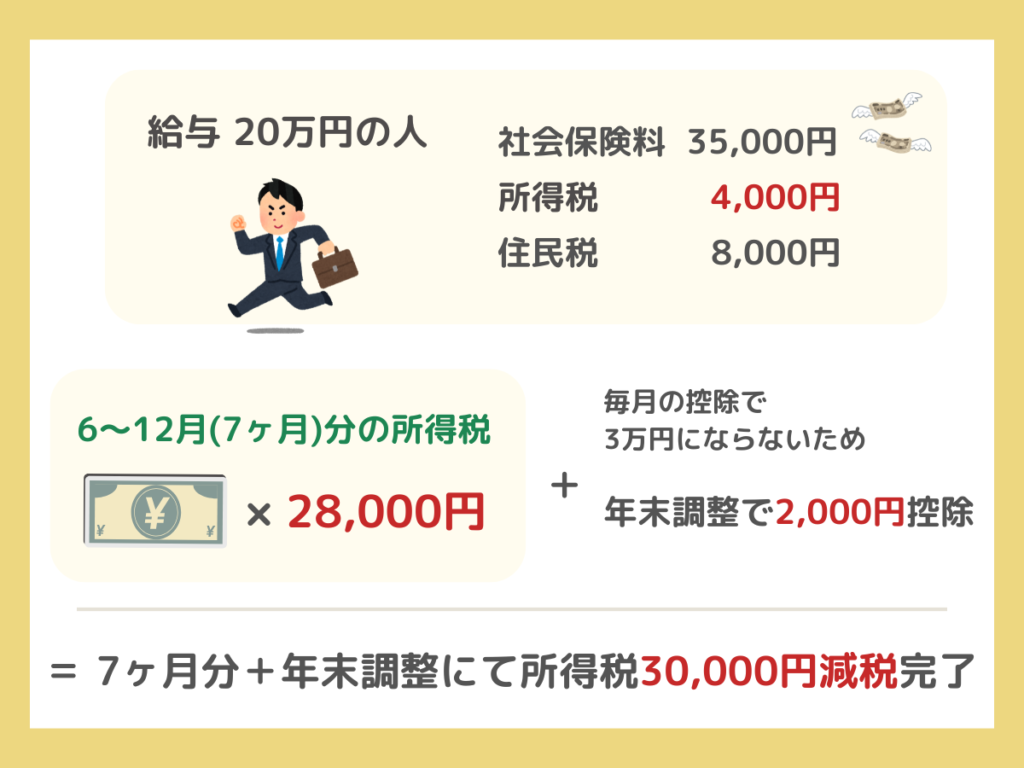

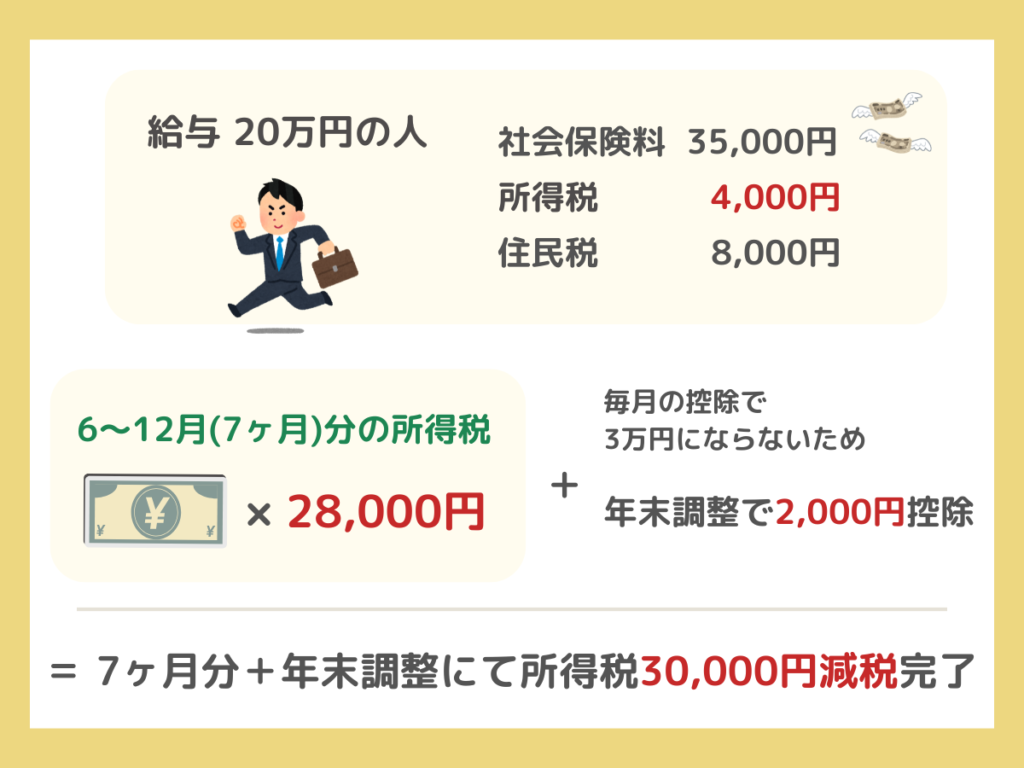

月給:200,000円、社会保険料:35,000円、所得税:4,000円、住民税:8,000円

毎月の所得税が4,000円です。

6〜12月の7か月間の所得税が定率減税により0円としても、4,000円×7か月=28,000円となり、3万円にとどきません。

残りの差額の2,000円は、5月までに源泉徴収された所得税額20,000円(=4,000円×5か月)のうち、2,000円分が年末調整によって精算されます。

え?じゃあ1〜5月分で控除しきれなかった人はどうなるの?

家族が多い人は控除額も多くなるね!次でシュミレーションしてみよう

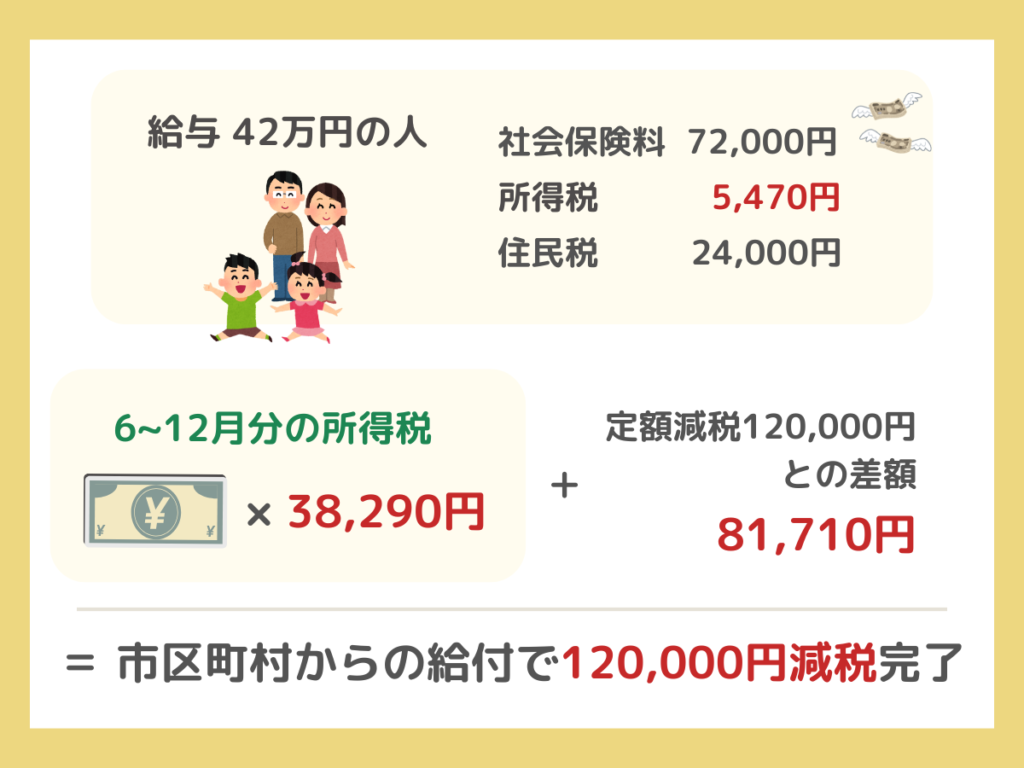

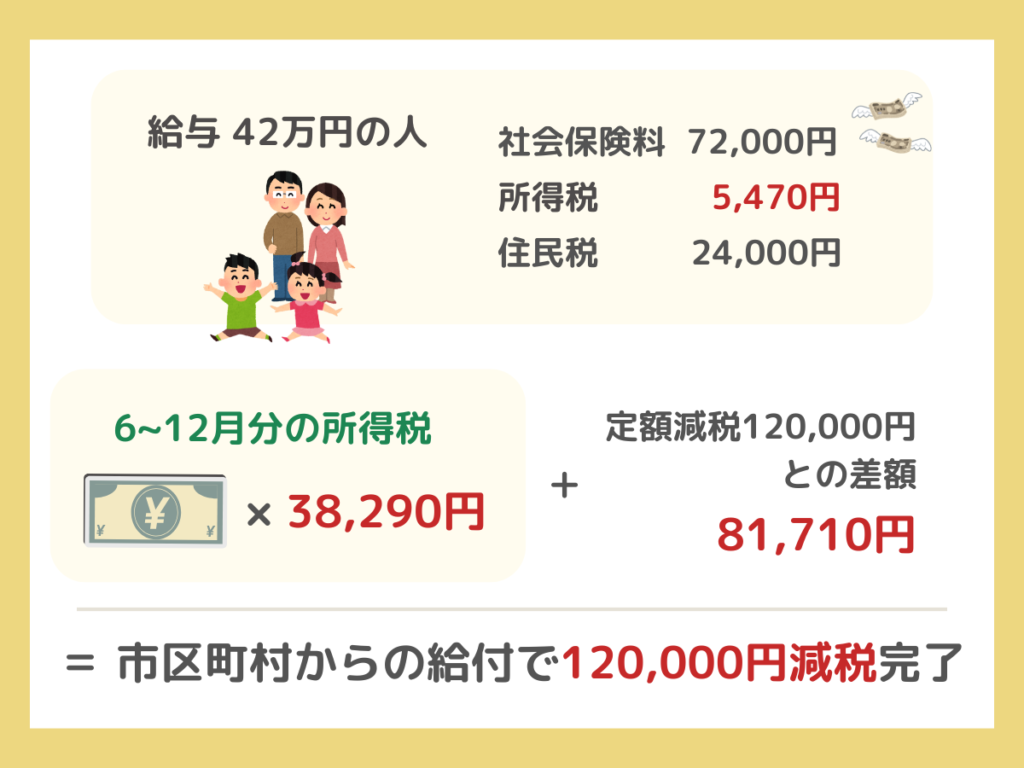

③年度内の所得税で控除しきれない場合

例えば以下のような場合では、定率減税の額が多くなり年度内の所得税から控除しきれません。

本人+扶養家族3人の4人家族:定額減税額 3万円×4人=12万円

月給:420,000円、社会保険料:72,000円、所得税:5,470円、住民税:24,000円

毎月の所得税は5,470円です。

6〜12月の7か月間の所得税が定率減税によりを0円となります。合計は5,470円×7か月=38,290円です。定月減税を受けられるのは120,000円なので、控除しきれない額として81,710円が残ってしまいます。

この控除しきれない81,710円は、2段階で精算されます。

第一段階:5月までに源泉徴収された所得税額27,350円(=5,470円×5か月)の全額を精算。

しかし、まだ12万円には54,360円控除しきれません。

第二段階:控除しきれない54,360円は、市区町村から調整給付金として還付

調整給付金を受け取るには、市町村から送られてくる確認書への返信が必要です。確認書の内容を確認し、必要事項を記入して本人確認書類とともに返信する必要があります。

なんだかものすごく手間がかかるのね…

返信しないと給付金がもらえないから気をつけようね…

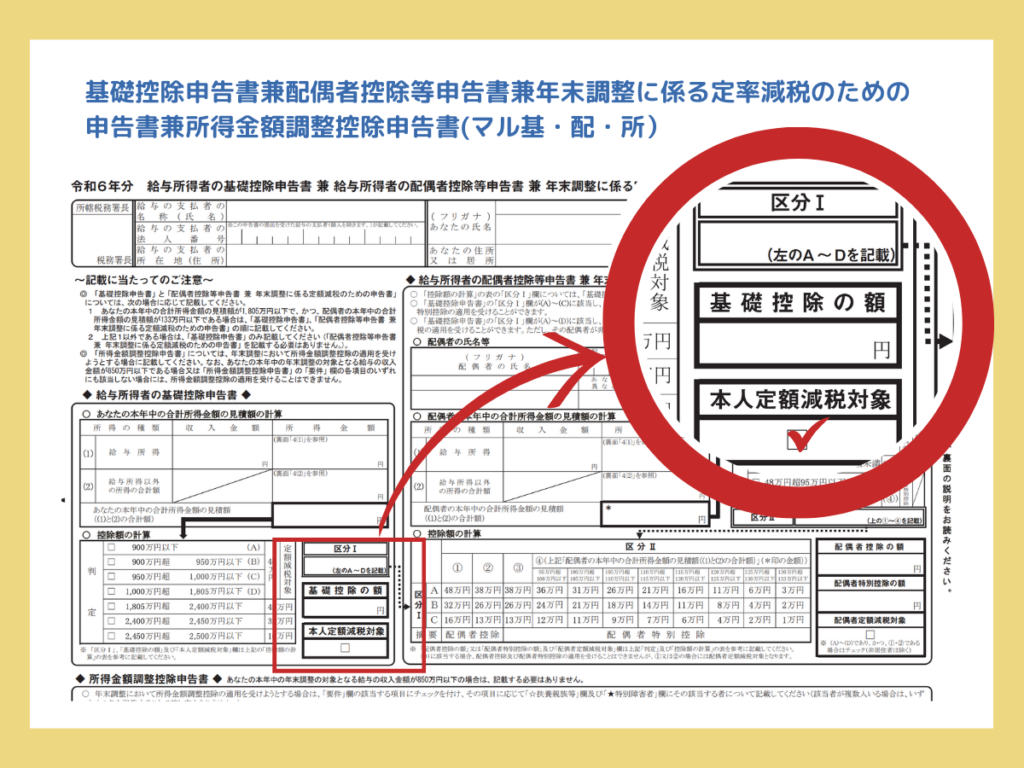

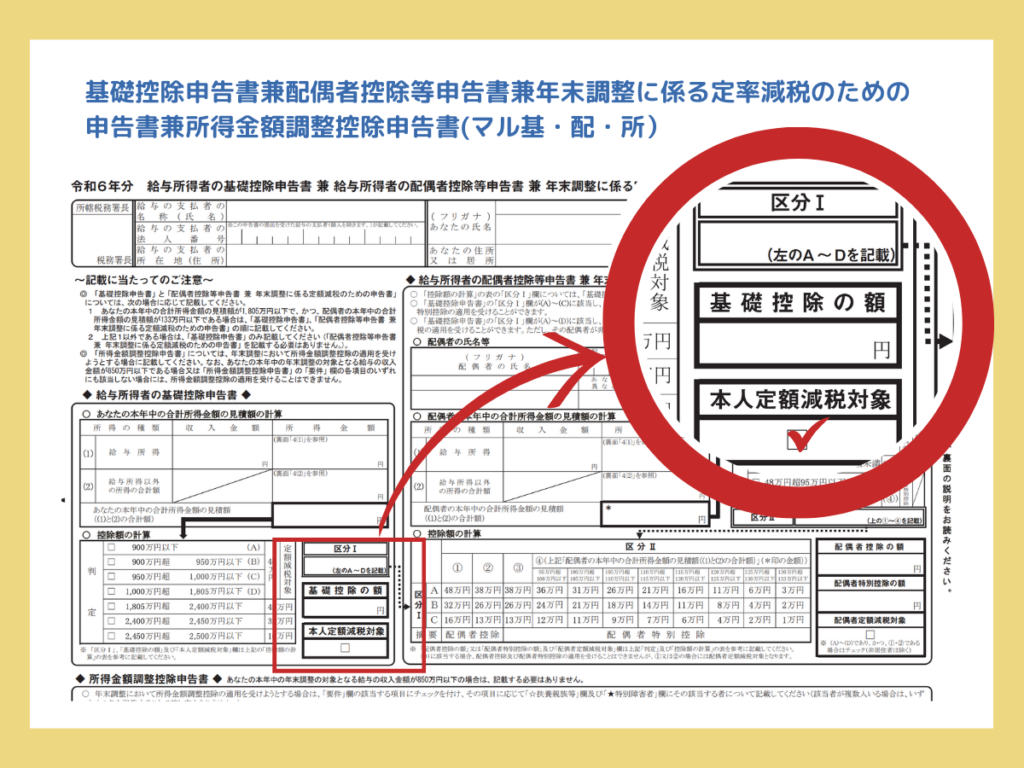

年末調整で定額減税を受ける方法

年末調整で定額減税を受ける方法は以下のとおりです。

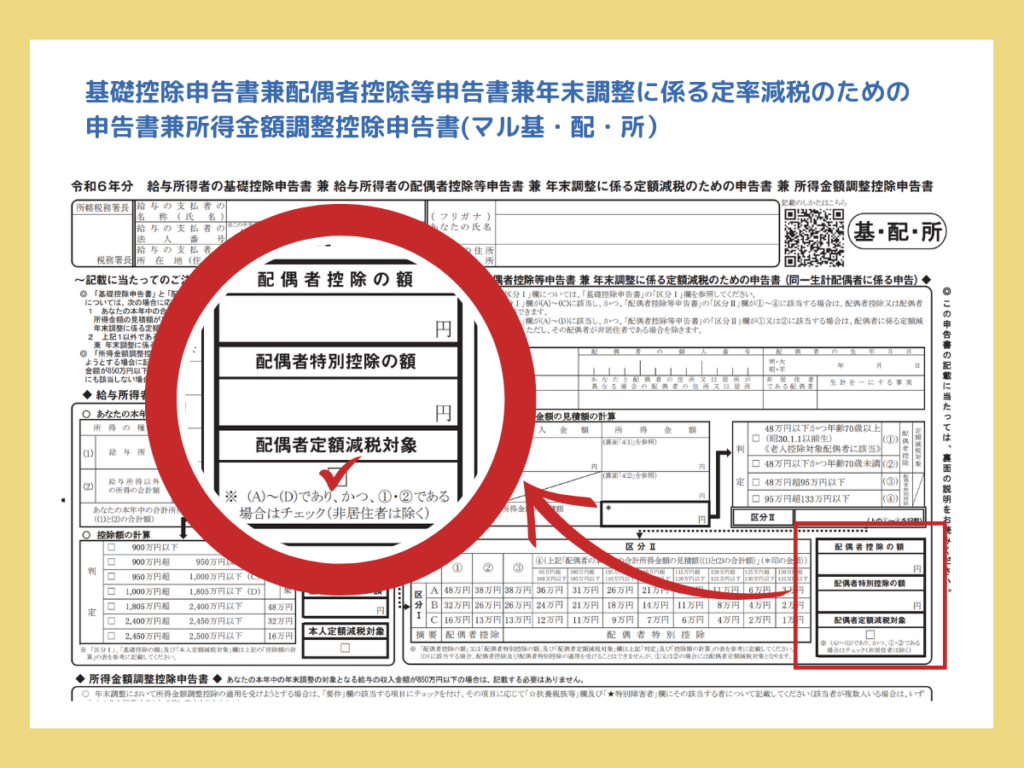

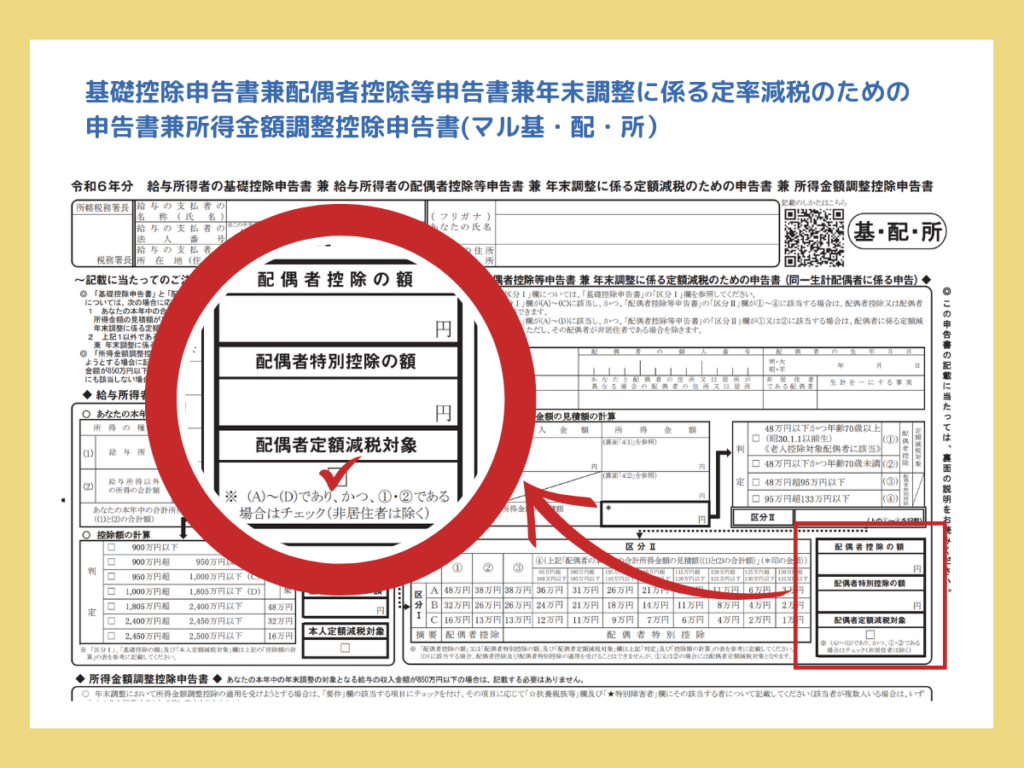

①「基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定率減税のための申告書兼所得金額調整控除申告書」の本人欄にチェックを入れます。

基礎控除の額は左の表を参考に埋めましょう。

②配偶者がいる人は「基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定率減税のための申告書兼所得金額調整控除申告書」の配偶者欄にチェックを入れます。

配偶者控除の額は左の表を参考に埋めましょう。

以上で年末調整の定額減税が受けられます。

定額減税の確認方法

ちゃんと減税されているか、どこを見ればいいの?

次の2箇所を確認してね!

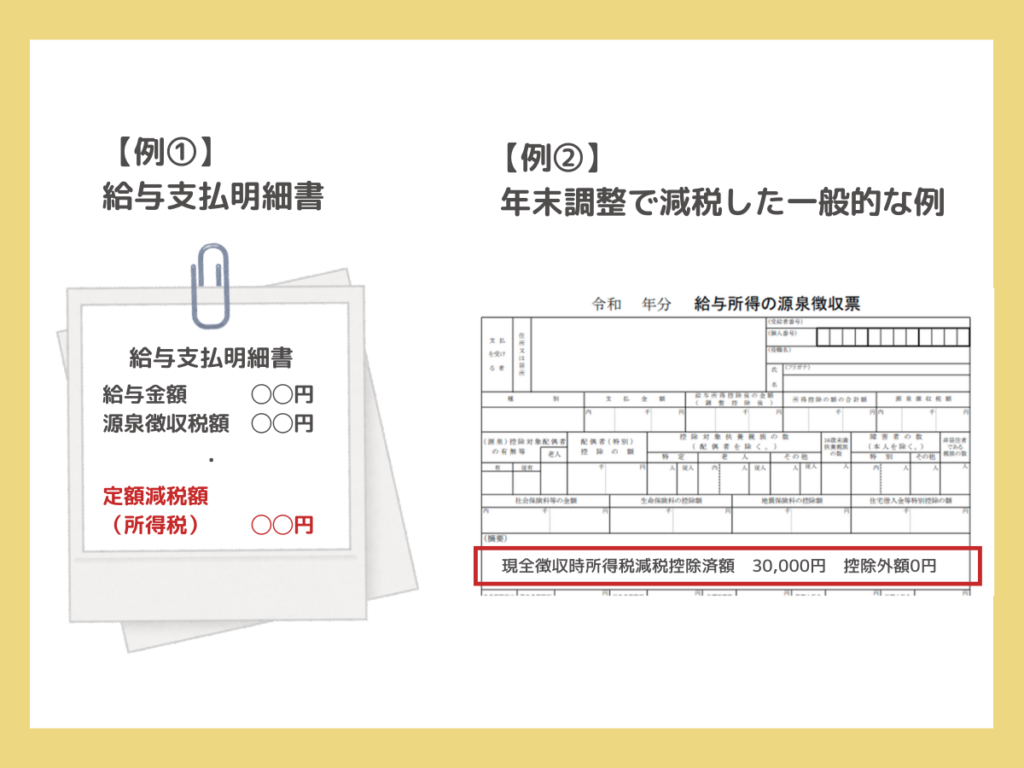

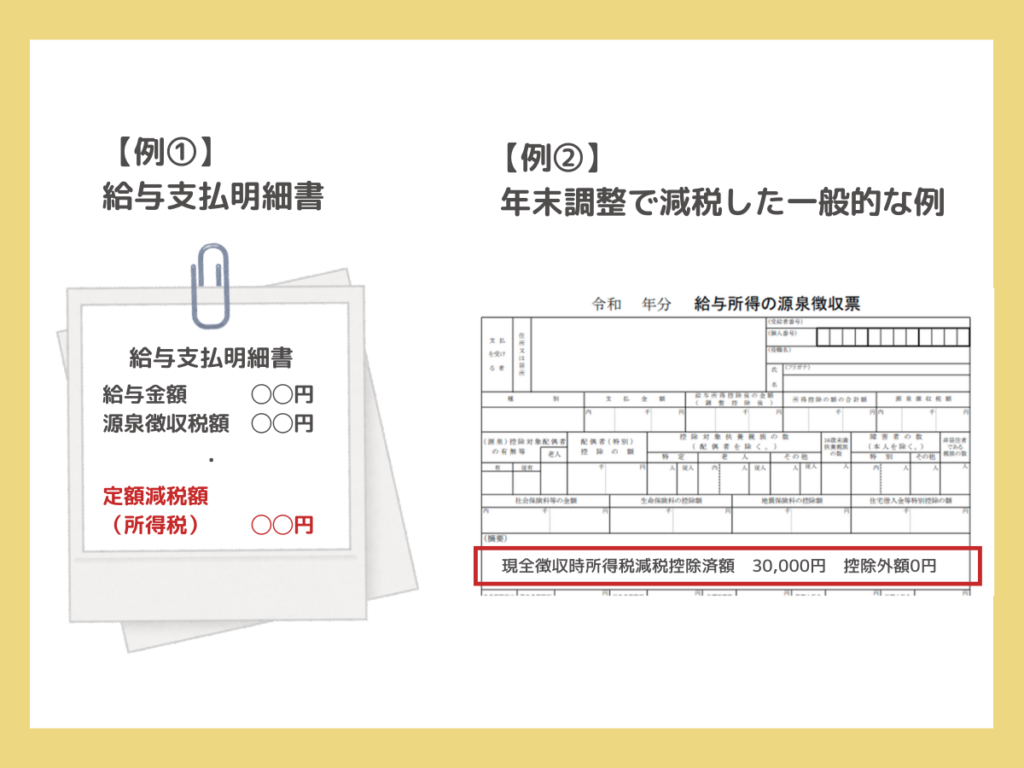

定額減税がきちんと実施されているかは以下を確認します。

- 給料明細

- 源泉徴収票

2024年6月以降の給与明細には、実施された定額減税額が記載されています。

また毎年12〜1月に配布される源泉徴収票にも、定額減税がまとめて記載されているので確認しましょう。

特に総括が記載されている源泉徴収票に注目してください。

・実際に控除した年調減税額・・・源泉徴収時所得税減税控除済額 ×××円

・年調減税額のうち年調所得税額から控除しきれなかった金額・・・控除外額 ×××円

※控除しきれなかった金額がない場合は控除外額0円

・合計所得金額が1,000 万円超の方で、同一生計配偶者を年調減税額の計算に含めた場合・・・非控除対象配偶者減税有

※同一生計配偶者が障害者に該当する場合は、同一生計配偶者の氏名に「減税有」の追記のみ

万が一、定額減税額の記載がないときは、必ず会社に申し出てください。

会社での年末調整の修正が間に合わなければ、自分で確定申告をする必要があります。

扶養控除等申告書(マル扶)が簡易化される

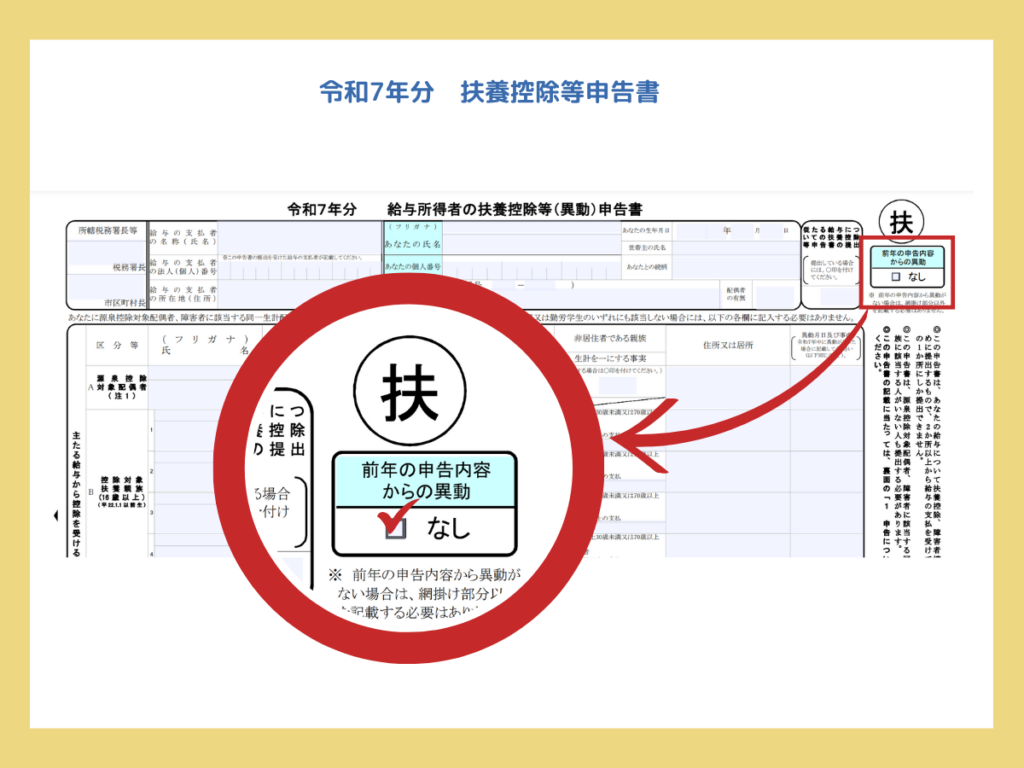

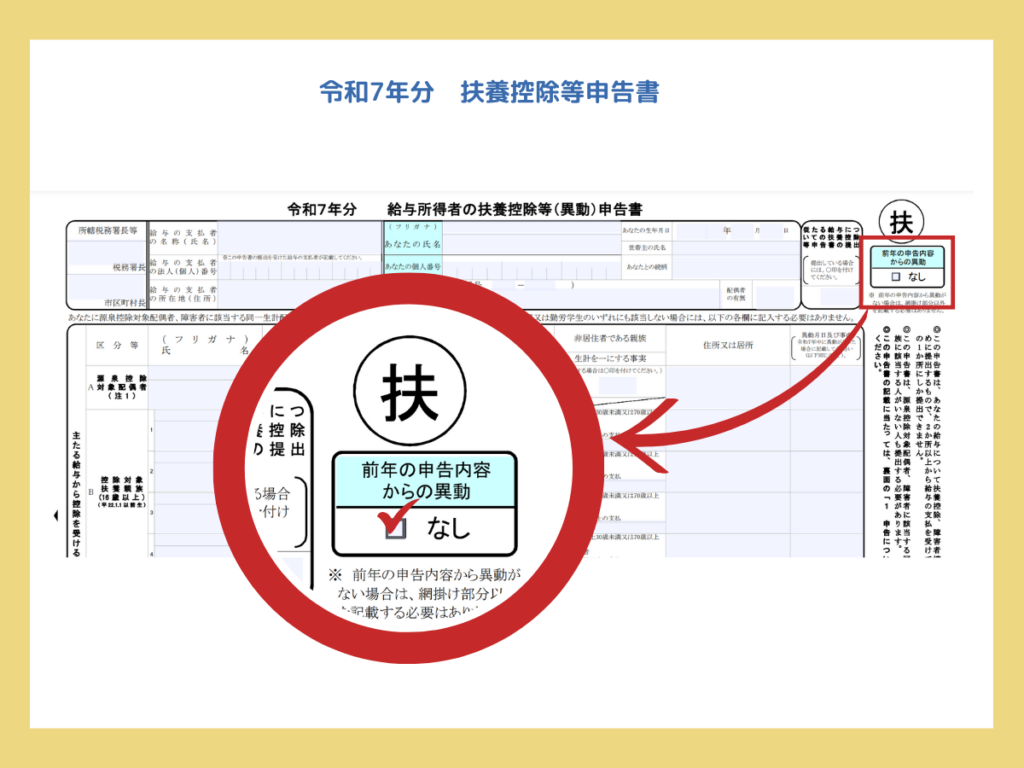

今年度から【簡易版】を利用できるのは、「令和7年分 扶養控除等申告書(マル扶)」です。

年末調整に関わる3つの書類のうち、1つは簡易版を利用できるようになりました。

- 令和7年分 扶養控除等申告書(マル扶)

- 令和6年分 基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定率減税のための申告書兼所得金額調整控除申告書(マル基・配・所)

- 令和6年分 保険料控除申告書(マル保)

条件に当てはまる人はすごく楽になるよ!実物を見せて紹介するね!

扶養控除等申告書と簡易版の違い

書式は例年通りの「扶養控除等申告書」とほとんど変わりません。

ただ、右上に「前年の申告内容からの移動」というチェックボックスが設けられています。

去年提出した「扶養控除等申告書」と内容が変わらない人は、以下の2stepで書類作成完了です。

- 前年の申告内容からの異動なしにチェックを入れる

- 名前、住所、マイナンバー(勤務先の指示に従う)の記入

昨年までは毎年変更がなくても、配偶者や子ども、親を扶養に入れている人は、「扶養控除等申告書」の下の部分へ扶養親族全員分を記入しなければなりませんでした。

チェックを入れるだけで【簡易版】になるの?!

そうだよ!とっても簡単だよね!

扶養している人が多いとメリットが大きいよ

じゃあ、毎年ラクラクだね!

でも【簡易版】にするには条件があるんだ

扶養控除等申告書の簡易版を利用できない場合

「扶養控除等申告書」の【簡易版】を利用できる場合、できない場合があります。

以下の条件に一つでも当てはまる場合は【簡易版】を利用できません。

①該当者の変更があるとき

結婚、離婚、誕生、就職などで扶養する人に変更があった年は利用できません。

②年齢の変動で控除額が変わるとき

以下の年齢に該当する人がいる場合は利用できません。※年齢は12月31日時点を指します

| 前回 | 今回 | 扶養親族(所得税控除) |

| 15歳 | 16歳 | 年少扶養親族(0円)→ 一般扶養親族(38万円) |

| 18歳 | 19歳 | 一般扶養親族(38万円)→ 特定扶養親族(63万円) |

| 22歳 | 23歳 | 特定扶養親族(48万円)→ 一般扶養親族(38万円) |

| 29歳 | 30歳 | 国外居住 一般扶養親族(38万円)→ 諸条件を満たさないときは対象外 |

| 69歳 | 70歳 | 一般(扶養親族38万円)→ 老人扶養親族(48万円/同居58万円)配偶者含 |

①住所、氏名、マイナンバーに変更があったとき

上記に該当するときは利用できません。

③本人が寡婦、ひとり親、勤労学生になる・ならないとき

控除額が変更になるので利用できません。

④障害者に該当する・しなくなったとき

控除額が変わるような等級変更があったときは利用できません。

⑤配偶者の所得見積額95万円(給与所得150万円)超になる・ならなくなったとき

「扶養控除等申告書」には所得見積額という、来年の収入見込額を記入する必要があります。

この金額が給与収入で150万円を超えているときは【簡易版】が利用できません。

扶養の範囲で抑えて働いている人は該当しないため、【簡易版】の利用が可能です。

⑥扶養親族の所得の見積額48万円(給与収入103万円)超になる・ならなくなったとき

⑤と同様、こちらも来年の収入見込額を記入する必要があります。

配偶者以外の扶養親族の場合は、給与収入で103万円を超えている場合は【簡易版】を利用できません。

扶養の範囲で抑えて働いている人は該当しないため、【簡易版】が利用できます。

2024年の年末調整におけるよくある質問

2024年の年末調整によくある質問をまとめたので参考にしてください。

定率減税を自分で計算するにはどうすればいいの?

年末調整で会社がどのように定率減税を行なっているのか解説するよ!

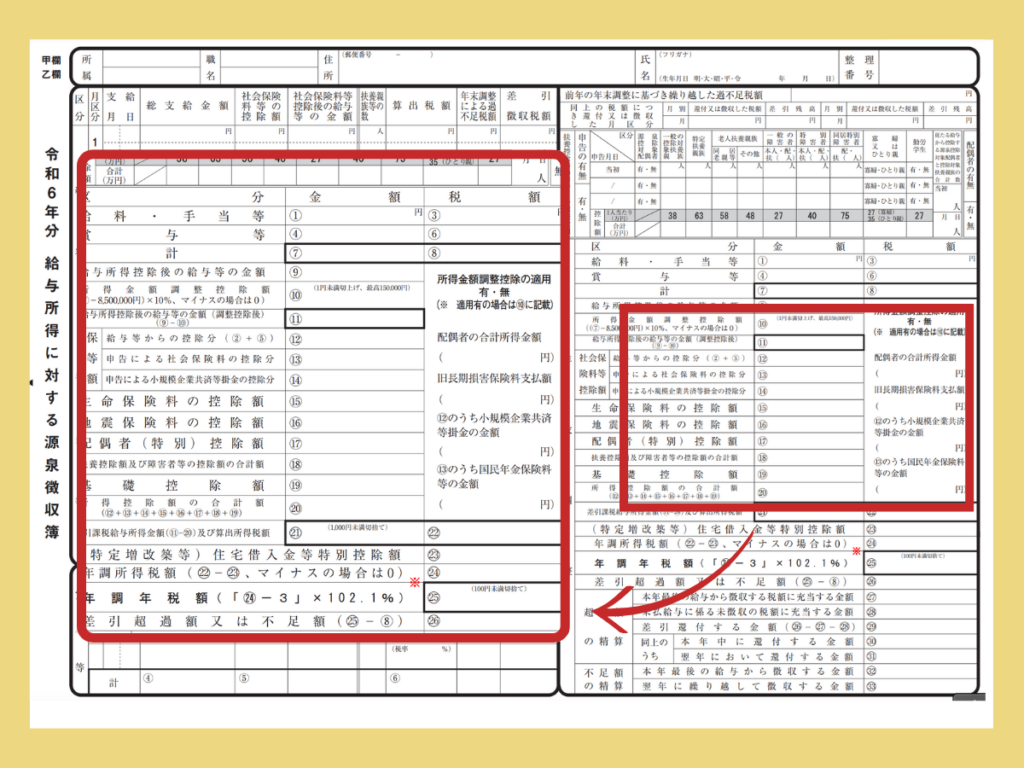

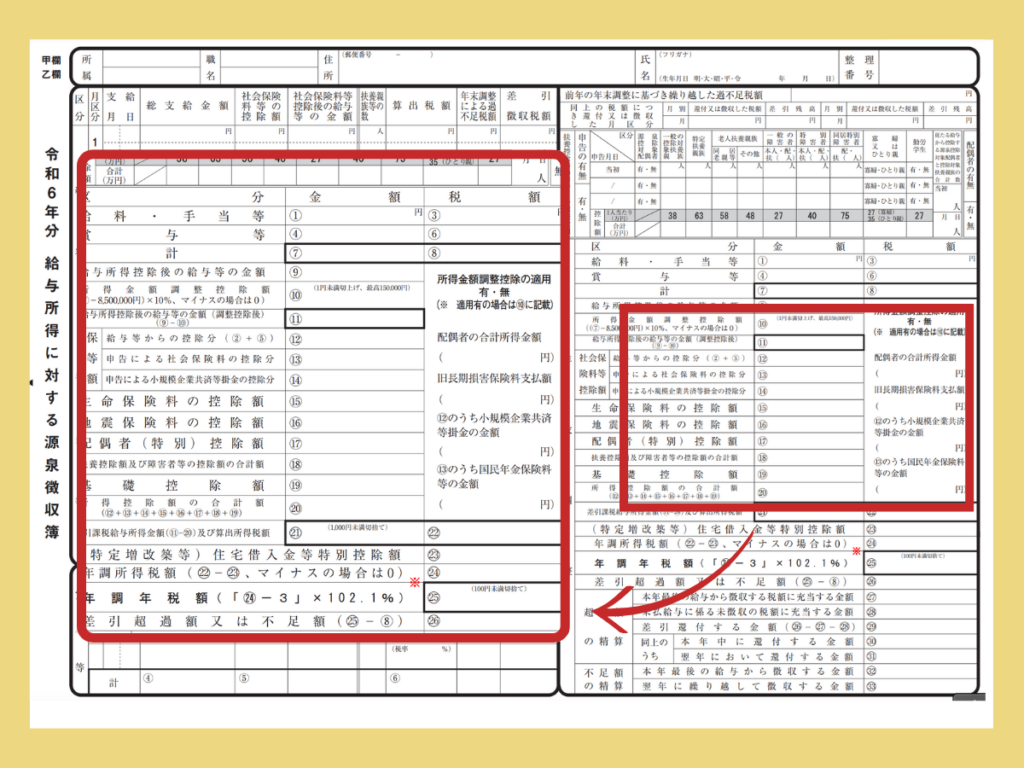

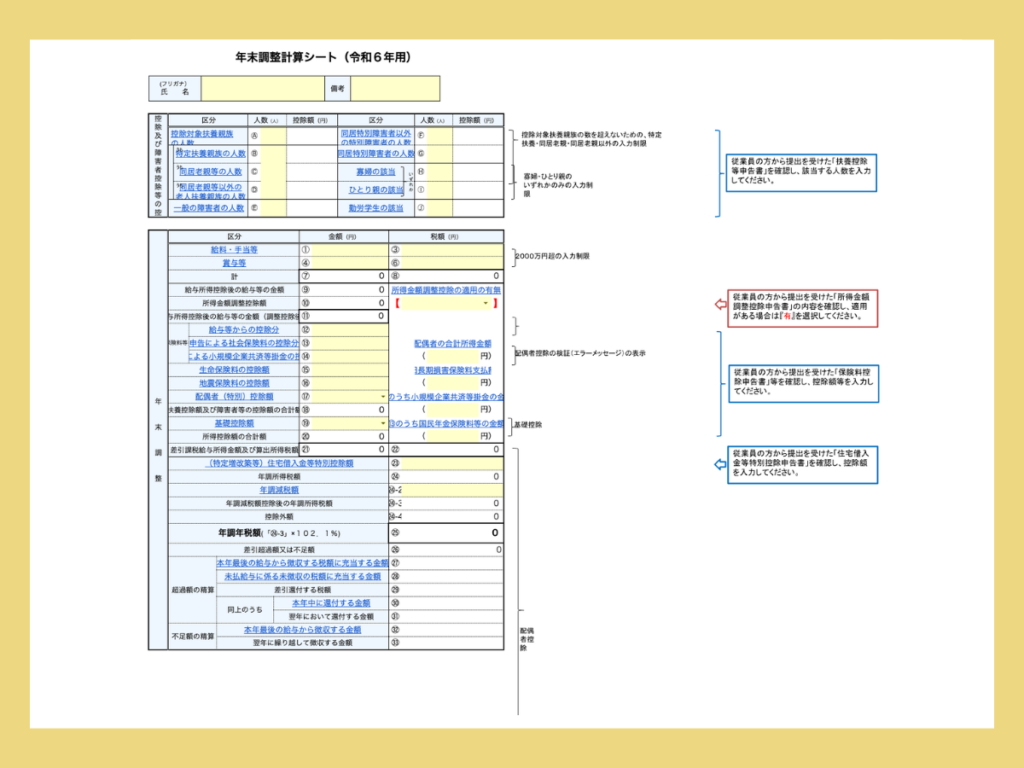

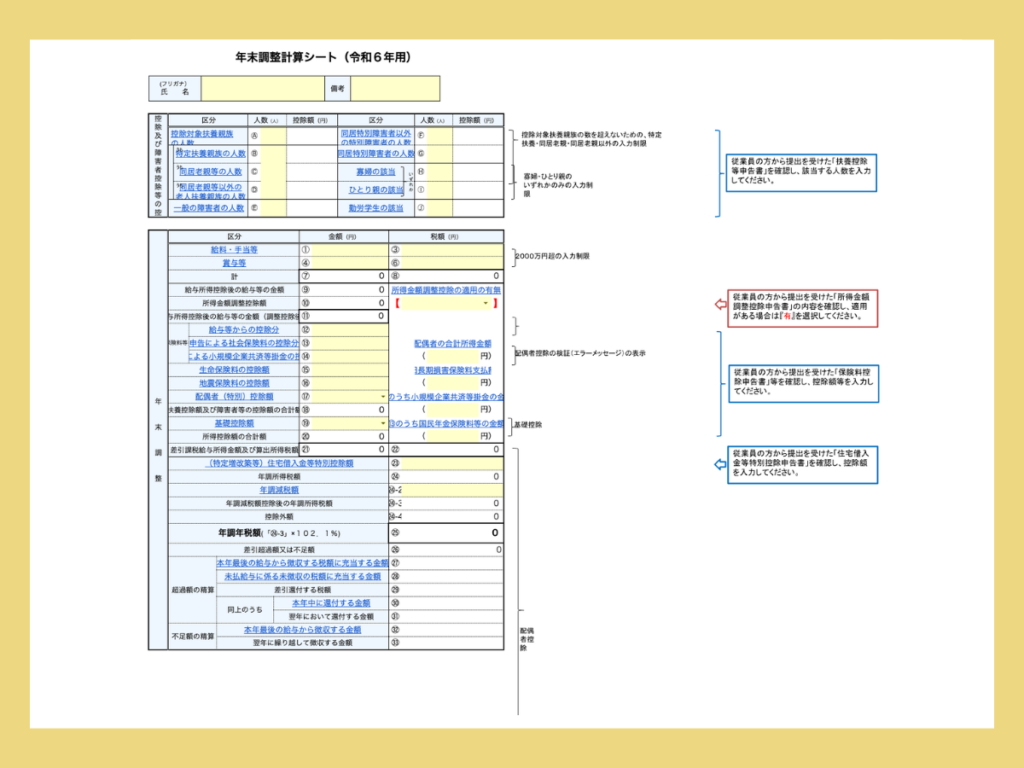

年末調整では源泉徴収簿や年末調整計算シートを使用すると便利です。

年調減税額を算出する

まずは年調減税額を算出します。

年調所得税額とは、年末調整により算出された従業員の所得税額のことです。

年調減税の対象者である人の「同一生計配偶者」と「扶養親族」の人数を調査しましょう。「同一生計配偶者」と「扶養親族」の人数に応じて年調減税額が決定します。

例えば、同一生計となる配偶者(夫や妻)がいる場合の年調減税額の計算式と金額は、以下のとおりです。

年調減税の金額:30,000円+30,000円=60,000円

また、従同一生計となる配偶者(夫や妻)と16歳未満の子供がいる場合の年調減税額の計算式は、以下のようになります。

年調減税の金額:30,000円+30,000円+30,000円=90,000円

年調所得税額を算出する

年調所得税額を算出するには、国税庁が発行している「令和6年源泉徴収簿」を活用しましょう。

もし住宅借入金等特別控除を受けている場合は、控除金額を差し引いた合計が年調所得税額となります。

なお年調所得税額の算出には、復興特別所得税は含まれません。誤った計算をすると年調所得税額にも間違いが生じてしまうため注意してください。

源泉徴収簿には定率減税の記入欄がないため、欄外に記載します。

年調減税額の控除をおこなう

年調減税額と年調所得税額を算出できたら、年調減税額を控除しましょう。

年調減税額の控除をおこなう際は、国税庁が発行している「年末調整計算シート」もしくは「令和6年源泉徴収簿」を活用します。

まず年調所得税額から年調減税額を差し引きましょう。

次に差し引いた金額に「×102.1%」をおこなうことで、復興特別所得税を含んだ所得税(年調年税額)が算出されます。

年調年税額を算出したうえで、通常の年末調整に沿って過不足の金額を計算してください。

なお、年調所得税額から控除しきれない場合は、年末調整計算シートの「控除外額」に表示されます。

国税庁の資料を参考に正しく手続きを実施してください。

5月31日までに退職した場合は、年調減税はどうなる?

5月31日までに退職した人は、定額減税が行われません。定額減税の対象は6月以降に支払われる給料に対してのみです。

転職先に源泉徴収票を提出して年末調整を受けるか、自分で確定申告しましょう。

まとめ

2024年の年末調整には、昨年と異なる点が大きく2つあります。

定額減税が導入されて、1人40,000万円の税額控除が適用されるため、これまでとは違った計算が必要となります。給与明細を見て、適用されているかチェックしてください。

年末調整後に配布される現前徴収票の記載も確認しましょう。

また、「扶養控除等申告書」の記載事項が簡素化され、前年と変更がなければチェックを入れるだけで手続きを完了できます。

書類作成がかなり簡単になりますが、変更点がある場合は利用できません。適用条件を確かめておいてください。

年末調整をスムーズに終えるためにも、今年の変更点を正しく理解し、必要な準備を整えておくことが大切です。この記事を参考に、余裕を持って年末調整に臨みましょう。

コメント